山西配资炒股 华龙证券:给予新乳业买入评级

发布日期:2024-12-27 20:56 点击次数:179

11月11日的资金流向数据方面,主力资金净流入4.67万元,占总成交额3.3%,游资资金净流出4.31万元,占总成交额3.05%,散户资金净流出0.36万元,占总成交额0.25%。

11月11日的资金流向数据方面,主力资金净流入757.76万元,占总成交额6.64%,游资资金净流出542.65万元,占总成交额4.76%,散户资金净流出215.11万元,占总成交额1.89%。

华龙证券股份有限公司王芳近期对新乳业进行研究并发布了研究报告《公司研究深度报告:“鲜立方”引领,做强低温布局全国》,本报告对新乳业给出买入评级,当前股价为14.43元。

新乳业(002946)

公司概况:“鲜立方”引领公司盈利能力提升。新乳业是一家专门从事乳品及含乳饮料研发、生产和销售的企业,截至2024年半年报,公司液体乳、奶粉、其他产品营收占比分别为90.30%、0.65%、9.05%。公司作为区域性乳制品龙头企业,坚持“鲜立方战略”,以低温产品为主导,坚持“新鲜、新潮、新科技”的品牌定位,主要经营区域市场份额持续稳定提升。公司立足西南,并在华东、华中、华北、西北深度布局,逐步深化全国,构建了城市型乳企联合舰队。新乳业通过三轮并购,在全国范围内点状布局低温奶市场,公司背靠新希望集团,股权结构稳定。2024年前三季度公司实现营业收入81.50亿元,同比下降0.54%;归母净利润4.74亿元,同比增长24.37%;扣非后归母净利润5.07亿元,同比增长29.50%。2024三季度,除去公司出售一只酸奶牛部分股权的影响因素,公司液体乳收入实现稳健增长。2024年前三季度公司毛利率/净利率为29.09%/5.97%,同比提升1.67pct/1.20pct。

乳品行业:需求有望持续复苏。2024年申万乳品行业营收整体承压,三季度环比二季度边际好转。2024Q1-Q3申万三级乳品板块实现营业收入1407.04亿元,同比下滑8.77%;归母净利润120.72亿元,同比增长6.17%。单季度来看,2024Q2营收同比下降14.10%,2024Q3下降7.94%,降幅收窄,出现边际改善。供给端,2024年春节后,龙头乳企主动控制发货节奏,调整渠道库存,提升液奶新鲜度,为后续液奶边际好转奠定良好基础。需求端,农业农村部等七部门联合印发《关于促进肉牛奶牛生产稳定发展的通知》,鼓励有条件的地方通过发放消费券等方式拉动牛奶消费。经过调整期后,乳品行业有望轻装上阵,迎来改善。

核心竞争优势:低温奶+新品+供应链+渠道,构筑公司较强竞争优势。公司以“鲜立方”为指引,在战略上以低温鲜奶和低温特色酸奶为核心品类,不断提升低温产品核心竞争优势,当前公司低温产品对主营业务的贡献超过50%,其中占比较高的低温鲜奶和低温酸奶在2024前三季度保持了高个位数的增长。同时,公司注重新品研发和推广,具备较强的持续推新和打造大爆品的能力,不断满足消费者的需求。2024年公司新品收入占营收的比重保持在双位数以上。公司加强供应链管理能力建设,同时,依托新希望集团旗下公司的协同效应,在冷链运输方面具备核心竞争力。2024年以来,公司的DTC渠道取得较好增长,助推低温品类的较快增长。

盈利预测与估值:公司提出2023-2027五年战略规划,要实现营收复合增速双位数,净利率翻番。当前来看,公司业绩表现优于行业整体,公司聚焦低温产品,产品结构持续优化,新品占比保持双位数水平,在与消费者粘性更高的DTC渠道不断深耕,奶源布局完善,数字化转型,运营能力提升,将有助于公司盈利能力的持续提升完成目标任务。我们预计公司2024-2026年实现营业收入112.03亿元、120.49亿元、130.26亿元,同比增长1.97%、7.55%、8.11%;归母净利润5.53亿元、6.64亿元、7.99亿元,同比增长28.42%、20.06%、20.22%,对应EPS为0.64元、0.77元、0.93元;PE为22.1X、18.4X、15.3X,首次覆盖,给予“买入”评级。

风险提示:食品安全风险、消费复苏不及预期风险、原材料成本风险、业绩增速不及预期风险、行业竞争加剧的风险、第三方数据统计偏差风险。

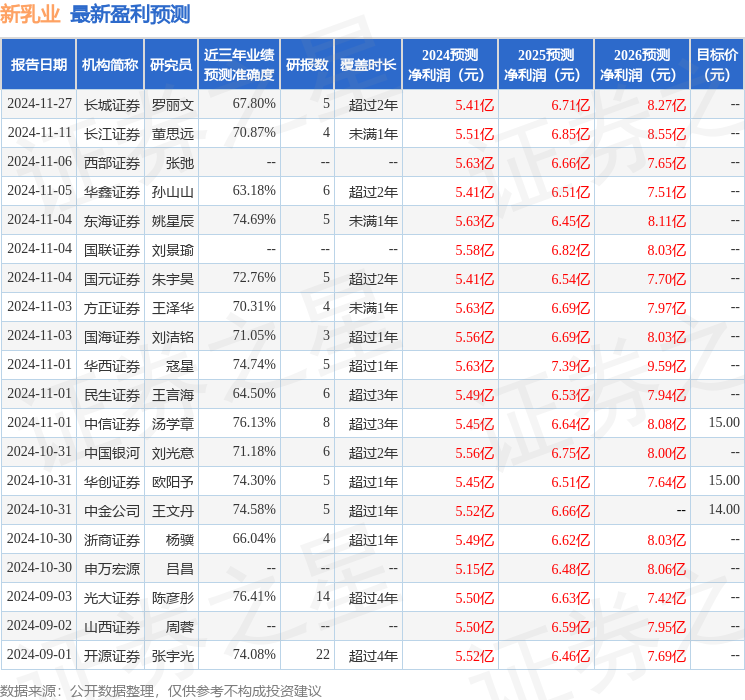

证券之星数据中心根据近三年发布的研报数据计算,光大证券陈彦彤研究员团队对该股研究较为深入,近三年预测准确度均值为76.41%,其预测2024年度归属净利润为盈利5.5亿,根据现价换算的预测PE为22.98。

最新盈利预测明细如下: